Nous poursuivons l'analyse des facteurs qui renforcent dans la période présente le caractère insoutenable du remboursement de la dette réclamée aux pays du Sud global. Nous abordons successivement l'évolution à la baisse du prix des matières premières, la réduction des réserves de change, le maintien de la dépendance par rapport aux revenus que procure l'exportation des matières premières, les échéances du calendrier de remboursement des dettes des PED qui implique d'importants remboursements de 2020 à 2024 principalement à l'égard des créanciers privés, la chute des envois des migrant-e-s vers leur pays d'origine, le reflux vers le Nord des placements boursiers, le maintien de la fuite des capitaux [1].

1. Baisse du prix des matières premières

Au tournant des années 1980, la chute du prix des matières premières fut le second facteur déclencheur principal de la crise de la dette du Tiers Monde. L'histoire se répète aujourd'hui pour ces pays vulnérables et toujours dépendants de leurs revenus d'exportation

Au tournant des années 1980, la chute du prix des matières premières fut le second facteur déclencheur principal de la crise de la dette du Tiers Monde. L'histoire se répète aujourd'hui pour ces pays vulnérables et toujours dépendants de leurs revenus d'exportation. Indispensables pour fournir les devises étrangères nécessaires pour assurer le remboursement de la dette extérieure, les matières premières sont depuis 2014-2015 exportées à des prix très en-deçà de ceux précédemment atteints (voir graphique 1). Ce renversement provoque d'importantes difficultés financières pour une série de pays dépendants de revenus pétroliers, agricoles ou miniers. Ce facteur est aggravé par la dépréciation des monnaies des pays du Sud face au dollar étasunien.

Graphique 1 : Évolution du prix des matières premières entre 1998 et 2018 (2015 = année de référence) [2]

On remarque une corrélation nette entre l'évolution du prix des matières et l'endettement extérieur des PED. De 1998 à 2003, période de reflux de capitaux des PED vers les pays du Nord, le prix des matières premières est relativement bas. A partir de 2003-2004, les prix des matières premières entament une forte croissance qui culmine en 2008, ce phénomène attire les investisseurs et les prêteurs du Nord à la recherche de pays offrant des garanties basées sur leurs ressources en matières premières et leurs revenus d'exportation. Et donc à compter de 2008, commence une période d'afflux de capitaux des pays du Nord vers les PED. Les pouvoirs publics et les grandes entreprises privées du Sud sont incités à s'endetter en profitant du super-cycle des matières premières. Il y a néanmoins une chute en 2009 due à la crise mondiale provoquée par la grande crise financière de 2008 aux États-Unis et en Europe occidentale. Les prix des matières premières remontent à nouveau en 2010. En 2015, c'est l'effondrement soudain de ce cycle.

2. Baisse des réserves de change

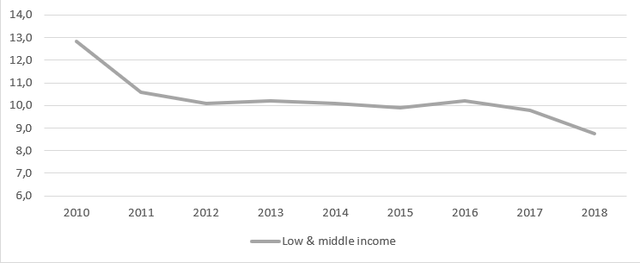

Disposant de moins de revenus d'exportation, les réserves de change disponibles se réduisent rapidement (voir graphique 2) et la hausse de l'endettement s'accélère jusqu'en 2018 et dès que les données concernant les dettes pour 2019 et 2020 seront disponibles, on constatera certainement une poursuite de l'augmentation de l'endettement.

Graphique 2 : Réserves de change des PED en mois d'importation

3. Maintien de la dépendance par rapport à l'exportation des matières premières

Si l'on prend les 29 pays à faible revenu, à l'exception de la Corée du Nord et d'Haïti, ils sont tous dépendants de l'évolution du prix d'une matière ou d'une autre. On pourrait élargir l'exercice aux pays à revenu intermédiaire et trouver des résultats similaires

Le prix des matières premières revêt une importance fondamentale dans le système dette actuel pour les PED. Le colonialisme suivi du néocolonialisme symbolisé notamment par les plans d'ajustement structurel des IFI maintiennent volontairement une majorité de PED dans un « modèle » extractiviste exportateur de matières premières. Sans infrastructures de transformation suffisante, ils sont extrêmement sensibles à la volatilité des prix, volatilité entretenue par la spéculation sur les grands marchés boursiers internationaux [3]. Si l'on prend les 29 pays à faible revenu (voir tableau 2), à l'exception de la Corée du Nord et d'Haïti, ils sont tous dépendants de l'évolution du prix d'une matière ou d'une autre. On pourrait élargir l'exercice aux pays à revenu intermédiaire et trouver des résultats similaires. Par exemple en 2017, les carburants représentaient entre 50 et 97 % des produits exportés pour le Congo (50 %), le Gabon (70 %) et l'Angola (97 %) ; les produits agricoles 80 % des exportations de la Grenade ; les produits miniers 75 % des exportations de la Zambie et 92 % pour le Botswana.

Tableau 1 : Dépendance des pays à faible revenu aux matières premières (en mois d'importation) [4]

| Dépendance à l'égard des exportations de produits agricoles | Dépendance à l'égard des exportations de combustibles | Dépendance à l'égard des exportations de minéraux, minerais et métaux | |||

| Pays | Réserves de change en 2018 | Pays | Réserves de change en 2018 | Pays | Réserves de change en 2018 |

| Afghanistan | 12,2 | Soudan | 0,2 | Burkina Faso | nc |

| Centrafrique | nc | Tchad | nc | Burundi | 0,9 |

| Éthiopie | 2,4 | Yémen | nc | Érythrée | nc |

| Gambie | 3,6 | Guinée | 3,3 | ||

| Guinée-Bissau | nc | Liberia | 4,9 | ||

| Madagascar | 3,9 | Mali | nc | ||

| Malawi | 2,9 | Mozambique | 3,5 | ||

| Ouganda | 4,2 | Niger | nc | ||

| Syrie | nc | RDC | 0,4 | ||

| Rwanda | 4,3 | ||||

| Sierra Leone | 3,5 | ||||

| Tadjikistan | 4,4 | ||||

| Togo | nc |

Avec la guerre commerciale entre les États-Unis et la Chine et le ralentissement général de la croissance amplifiée par la crise multidimensionnelle de la Covid-19, les cours des matières premières ont continué de chuter drastiquement au 1er semestre 2020.

4. Les échéances du calendrier de remboursement des dettes des PED

Les sommes que les PED doivent rembourser sont particulièrement élevées et les effets de la crise vont encore les augmenter dans les années qui viennent (ce que le tableau ci-dessous ne peut évidemment pas montrer) car les gouvernements augmentent la dette publique pour pallier à la situation dramatique de l'année 2020.

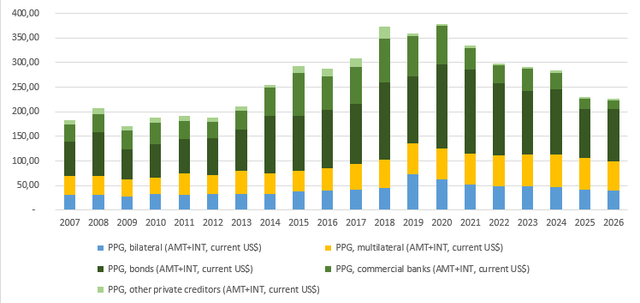

Graphique 3 : Remboursement de la dette extérieure publique des PED - 2007-2026 (en milliards de $US)

Le graphique 3 nous montre les montants remboursés par les PED par type de créancier :

- En bleu : les créanciers bilatéraux

- En jaune : les créanciers multilatéraux

- En vert : les créanciers privés. On distingue : en vert foncé les montants dus pour les titres de la dette publique souveraine ; en vert kaki, les remboursements des prêts bancaires ; en vert clair, les remboursements dus à d'autres types de créanciers privés.

On remarque une hausse sensible des remboursements entre 2007 et 2018, avec une part croissante allouée au remboursement des emprunts émis sous la forme de titres de la dette souveraine. En 2015, avec la chute du prix des matières premières (qui s'est encore aggravée en 2020), la hausse des taux d'intérêts (en particulier des emprunts sous la forme de titres souverains) et le ralentissement de la croissance économique mondiale, 9 PED se sont déclarés en défaut de paiement [5].

Le piège de la dette est en train de se refermer doucement mais sûrement sur un nombre croissant de PED

A partir de 2019, il faut tenir compte du fait que les données sont des projections minimales. Elles sont susceptibles d'évoluer à la hausse à l'avenir. Néanmoins, les sommes sont déjà considérables. On retrouve la tendance à la hausse de la part due sous la forme de remboursement des titres souverains. Au-delà des facteurs à risque précités, il faut tenir compte des effets de la pandémie de la Covid-19.

Suite à la pandémie, les pays du G20 ont accordé un moratoire sur les remboursements de la part bilatérale pour la période allant de mai à décembre 2020. Ce moratoire pourrait être éventuellement prolongé en 2021. L'opération consiste à reporter les paiements de la part bilatérale de 2020 (voire 2021) entre 2022 et 2024. Ils viendront s'ajouter aux paiements déjà prévus ces deux années et aggraver les difficultés de remboursement. Si 73 pays ont été retenus [6], en réalité seul 42 pays ont trouvé un accord avec le Club de Paris [7]. Pourquoi si peu ? Deux facteurs l'expliquent. Le premier concerne la faiblesse de la mesure qui consiste en un report de 0,67 % de la dette extérieure publique des PED, le second se caractérise par le chantage des créanciers privés et des agences de notation à leur égard. Ceux-ci ont indiqué que les pays introduisant des demandes de moratoire prenaient le risque de voir leur note être rétrogradée par les agences de notation et de se voir couper l'accès aux marchés financiers [8]. En somme, les premiers promettent une augmentation des taux d'intérêts pour ces pays tandis que les seconds promettent de restreindre la possibilité de se financer sur les marchés financiers. Conséquence, ces pays vont se retrouver à rembourser une somme supérieure avec moins de ressources. Pour revenir au tableau 1, ce type de conjoncture promet le retour des transferts nets négatifs pour les PED, c'est-à-dire qu'ils vont rembourser des sommes supérieures à celles qu'ils recevront sous la forme de nouveaux crédits...

Le piège de la dette est en train de se refermer doucement mais sûrement sur un nombre croissant de PED.

5. D'autres facteurs aggravés par la Covid-19

S'il ne faut pas attribuer à la crise de Covid-19 l'ensemble des difficultés économiques traversées par les pays, celle-ci est venue approfondir une spéculation financière inédite par son ampleur ainsi qu'un début de recul de la production dès le milieu de 2019 dans des économies aussi importantes que celles de l'Allemagne et des États-Unis

S'il ne faut pas attribuer à la crise de Covid-19 l'ensemble des difficultés économiques traversées par les pays, celle-ci est venue approfondir une spéculation financière inédite par son ampleur ainsi qu'un début de recul de la production dès le milieu de 2019 dans des économies aussi importantes que celles de l'Allemagne et des États-Unis [9]. La finance à Wall Street a largement vacillé à l'automne 2019 [10] ainsi qu'en février-mars 2020 avant la généralisation du confinement suivie de l'intervention massive des banques centrales [11]. La crise qui s'est amplifiée d'une manière catastrophique depuis mars 2020 aura des conséquences de longue durée en terme de pertes d'emplois, de pertes de revenus et de difficultés de remboursement des dettes.

Dans le sillage de la crise, on assiste à un rapatriement de moyens financiers des pays de la périphérie vers le centre ce qui provoque notamment une chute des bourses des pays du Sud alors que les bourses du Nord ont repris des couleurs depuis la mi-mars. C'est ainsi que la bourse de Sao Paulo (Brésil) a baissé de 16 % depuis le début de l'année, celle de Mexico a baissé de 15,6 % pendant la même période, celle de Santiago au Chili a baissé de 24 %, celle de Nairobi a baissé de 15,6 %, celle d'Afrique du Sud a baissé de 4,5 %, celle du Maroc a baissé de 17 %, la bourse de Mumbai (Inde) a baissé de 4 % (tous les pourcentages indiqués correspondent à l'évolution entre le 1er janvier 2020 et le 5 octobre 2020).

D'autres éléments viennent tarir les ressources financières disponibles pour les PED, en parallèle d'une hausse des dépenses (pour faire face à la pandémie) et d'une baisse de leurs recettes. Avec des instruments de contrôle mis hors « d'état de nuire » par les Institutions financières internationales (IFI) et leurs plans d'ajustement structurel, les PED subissent une importante fuite des capitaux. En 2015, le think-tank Global Financial Integrity estimait les flux financiers illicites annuels sortant des pays du Sud entre 438 et 600 milliards de dollars, soit 20 % de la dette extérieure publique des pays du Sud [12]. Rien que pour l'Afrique, la CNUCED estime que les flux financiers illicites représentent une perte annuelle de 89 milliards de dollars, soit l'équivalent de l'aide publique au développement et des investissements directs étrangers cumulés [13]. Le manque à gagner est tel que l'Afrique et bon nombre de pays en développement sont en réalité des créanciers nets des pays du Nord, d'autant plus que les estimations reposent sur des projections minimales.

L'Afrique et bon nombre de pays en développement sont en réalité des créanciers nets des pays du Nord

A la recherche de placements sûrs, les investisseurs risquent également de bouder les émissions de titres souverains par les PED les plus en difficulté sauf s'ils sont d'accord d'augmenter les taux d'intérêt et les primes de risque ce qui alourdira la facture du remboursement de la dette.

Quant aux investissements directs étrangers (IDE), la CNUCED table sur un déclin de 40 %. Avec la fermeture des frontières et des aéroports, plusieurs pays devraient également subir une baisse de leurs revenus liés au tourisme, conséquents pour certains.

6. Recul des envois de fonds par les familles de migrants vers leurs pays d'origine

La baisse à venir de 20 % des envois de fonds de la diaspora va se traduire par une augmentation de la pauvreté et des difficultés croissantes pour rembourser la dette publique extérieure

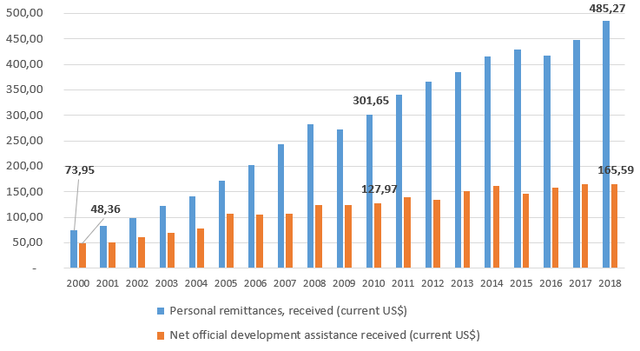

A cela, il faut y ajouter un net recul des envois de fond de la diaspora, bien supérieurs à l'aide publique au développement [14] (voir graphique 4). Or ces envois qui arrivent pour la plupart en devises fortes permettent aux États de trouver une partie des dollars, des euros ou d'autres monnaies fortes pour rembourser la dette publique externe. La diminution des revenus des ménages du Sud due à la réduction des sommes qu'ils reçoivent de leurs proches qui travaillent à l'étranger va réduire leur consommation et, mécaniquement, va diminuer leur capacité à payer des impôts indirects ou directs. Cela réduira les recettes publiques et affaiblira la capacité de rembourser la dette diminuera. Cela va aussi augmenter le besoin des familles déjà appauvries de recourir à des emprunts pour survivre.

Graphique 4 : Envois de fonds de la diaspora et aide publique au développement reçus par les PED (en milliards de $US)

Le graphique 4 compare les envois de fonds de la diaspora (en bleu) à l'aide publique au développement (APD) reçus (en orange) par les PED. En l'espace de 18 ans, l'APD a plus que triplé en valeur absolue, passant de 48,36 milliards à 165,59 milliards de dollars. Mais il s'agit d'une augmentation en trompe l'œil. En valeur relative, l'APD a baissé à 0,3 % du revenu national brut des pays contributeurs, très loin derrière l'objectif de 0,7 % [15]. Par ailleurs, il est indispensable de questionner la qualité de cette « aide », certes constituée de dons, mais surtout de prêts et qui peut être affecté à des secteurs on ne peut plus discutables comme le contrôle des frontières, les frais liés à la détention des migrants ou encore à des annulations de dette. Dans le même temps, les envois de fonds de la diaspora ont été multiplié par 6,5, passant de 73,95 milliards à 485,27 milliards de dollars. En 2019, un nouveau record a même été atteint avec quelques 554 milliards de dollars envoyés [16]. Par ailleurs, afin d'échapper aux commissions réclamées par les banques et entreprises spécialisées dans les transferts d'argent internationaux, un pourcentage significatif passe par des circuits informels invisibles pour les institutions statistiques [17]. Les envois de fonds de la diaspora représentent 3 fois l'APD au minimum, probablement beaucoup plus, et surtout des revenus indispensables pour les populations des PED, souvent à court de moyens pour des dépenses en santé, en éducation voire alimentaires. Souvent envoyés en devises fortes (dollar, euro, etc.), ils constituent également pour les Etats une part significative des réserves de change à leur disposition. Avec la crise de la Covid-19, la Banque mondiale table sur un recul de 20 % de ces envois en 2020 [18]. En d'autres termes, cela va se traduire par une augmentation de la pauvreté et des difficultés croissantes pour rembourser la dette publique extérieure.

7. Les pays en difficultés de paiement

20 % des PED sont actuellement en situation de surendettement, 1 pays sur 5, c'est considérable. Et un peu moins de 15 % des PED sont en suspension de paiement

Le tableau 2 illustre les éléments analysés dans ce chapitre. D'après le FMI, 20 % des PED sont actuellement en situation de surendettement, 1 pays sur 5, c'est considérable. Et un peu moins de 15 % des PED sont en suspension de paiement. Dans les deux cas, l'Afrique subsaharienne est la région la plus représentée. Viennent ensuite l'Asie de l'Est & Pacifique, puis l'Amérique latine & Caraïbe.

Tableau 2 : Liste par région des PED en situation de surendettement ou en suspension de paiement [19]

8. Résumé

En résumé des parties 2 et 3, nous avons :

- Une hausse massive de la dette des PED à compter de 2008, se traduisant par un afflux massif de capitaux privés ;

- Une augmentation sans précédent de la part des dettes sous la forme de titres publics souverains dont les échéances de remboursement seront les plus importantes à compter de 2020 ;

- Un début de reflux des moyens financiers qui s'étaient dirigés du Nord vers les bourses du Sud ;

- Des taux d'intérêts sur les emprunts publics du Sud avec une pente ascendante qui risque de s'aggraver avec la dégradation annoncée de l'endettement des PED ;

- Une forte dégradation des termes de l'échange avec la chute brutale et continue du prix des matières premières accompagnée d'une dépréciation des monnaies des PED face au dollar étasunien ;

- Une actualité dominée par la Covid-19 et les incertitudes planant sur les économies des PED ;

- Une réduction des réserves de change

- Une chute des envois des migrant-e-s vers leur pays d'origine

- 9 pays en suspension de paiement depuis 2015 et 19 pays au total. Auxquels s'ajoutent 28 pays à haut risque de surendettement.

Un nouveau piège de la dette est en train de se refermer sur les pays du Sud. Il est grand temps d'agir.

Notes

[1] Sauf mention contraire, toutes les données indiquées dans les graphiques sont issues du site de la Banque mondiale

[2] "State of commodity dependence 2019", UNCTAD, p.8. Disponible à : ditccom2019d1_en.pdf

[3] Gérard Le Puill, « Spéculations permanentes sur les matières premières », l'Humanité, 26 Juin 2019. Disponible à : humanite.fr

[4] "State of commodity dependence 2019", UNCTAD, p.25-30. Disponible à : ditccom2019d1_en.pdf

[5] Il s'agit de l'Argentine, du Congo, de la Gambie, de la Grenade, du Mozambique, de São Tomé et Principe, du Soudan du Sud, du Venezuela et du Yémen.

[6] Il s'agit des pays IDA de la Banque mondiale. Voir : ida.worldbank.org

[7] Voir Banque mondiale, « COVID 19 : Debt Service Suspension Initiative » (données actualisées une fois par semaine) worldbank.org Voir également Milan Rivié, « 6 mois après les annonces officielles d'annulation de la dette des pays du Sud : Où en est-on ? », 17 septembre 2020. Disponible à : cadtm.org

[8] Voir notamment Aurélie M'Bida, « Dette africaine : Moody's face aux foudres de l'ONU et de la Banque mondiale », JeuneAfrique, 22 juillet 2020. Disponible à : jeuneafrique.com et Nelly Fualdes, « Dettes africaines : pourquoi les prêteurs privés se rebellent », JeuneAfrique, 18 mai 2020. Disponible à : jeuneafrique.com

[9] Voir Éric Toussaint, « La pandémie du capitalisme, le coronavirus et la crise économique », 18 mars 2020. Disponible à cadtm.org

[10] Voir notamment Éric Toussaint, « Panique à la Réserve Fédérale et retour du Credit Crunch sur un océan de dettes », 25 septembre 2019. Disponible à : cadtm.org

[11] Éric Toussaint « Covid-19 : changer radicalement le financement public », france.attac.org

[12] Voir Global financial integrity. Disponible à : gfintegrity.org

[13] Voir rapport de la CNUCED sur le développement économique en Afrique, 28 septembre 2020. Disponible à : aldcafrica2020_fr.pdf

[14] Julien Bouissou, « La diaspora est devenue le bailleur de fonds le plus fiable » : l'indispensable argent des migrants, 15 décembre 2019, Le Monde. Disponible à : lemonde.fr

[15] Voir CNCD-11.11.11, Rapport 2020 sur l'Aide belge au développement, septembre 2020. Disponible à : 2020-cncd-11.11.11-rapport-aide-belge-au-developpement-web.pdf

[16] Banque mondiale, « World Bank Predicts Sharpest Decline of Remittances in Recent History », Communiqué de presse du 22 avril 2020. Disponible à : worldbank.org

[17] Voir Léonce Ndikumana et James K. Boyce, La dette odieuse de l'Afrique : Comment l'endettement et la fuite des capitaux ont saigné un continent, version originale 2011, version française 2013 - Editions Amalion

[18] Ibid note de bas de page n° 15.

[19] "List of LIC DSAs for PRGT-Eligible Countries. As of june 30, 2020". Consulté le 31 juillet 2020. Disponible à : DSAlist.pdf