De nombreuses personnes ne comprennent pas l'intérêt de mettre en place une monnaie numérique de banque centrale car, de nos jours, les espèces prennent de moins en moins de place dans les paiements de la vie quotidienne, et la majorité des flux monétaires se réalisent numériquement. Cependant, la monnaie numérique de banque centrale (aussi appelée CBDC) est bien plus proche des pièces et des billets que ne peuvent l'être nos soldes sur un compte bancaire. Cette monnaie centrale est, comme son nom l'indique, émise par la banque centrale directement, comme le sont les pièces et les billets.

Vous avez manqué la première partie de cette analyse ? Cliquez ICI pour la découvrir !

La porte de sortie des banques centrales : la monnaie numérique

Actuellement, seules les banques commerciales peuvent jouir d'un compte logé directement à la BCE et manipuler des euros centraux numériques. Généraliser l'euro numérique aux citoyens munis d'un compte unique à la banque centrale, c'est remettre en question le système monétaire actuel à deux niveaux, avec d'un côté les agents économiques de l'économie réelle qui utilisent des euros émis par des banques commerciales, et de l'autre les agents bancaires seuls, autorisés à manipuler de la monnaie centrale.

Peu de gens le savent, mais les euros qui sont sur nos comptes bancaires ne sont pas des euros émis par la BCE. Ils sont simplement une reconnaissance de dette de notre banque commerciale envers nous (voir article précédent), contrairement à l'euro numérique de la BCE qui reste en notre possession quoiqu'il arrive (même si le système bancaire fait faillite !).

Si le système bancaire s'écroule, le fonds de garantie des dépôts bancaires - censé protéger jusqu'à 100 000 euros de nos dépôts sur un compte - est si faible, que la très grande majorité des déposants des banques commerciales perdrait tous ses avoirs en cas de faillite généralisée. Par contre, avec un euro digital de la BCE, nous sommes protégés contre ce risque de crise systémique. Ainsi, la mise en place de cette monnaie numérique de banque centrale pourrait permettre aux décideurs monétaires de se libérer du chantage intrinsèque au système-dette : le « too big to fail ».

En effet, l'avantage de la monnaie numérique de banque centrale est qu'elle est libre de dettes, c'est-à-dire qu'elle ne repose sur aucune dette d'État ni aucun crédit d'un ménage. Donc même si les États, les entreprises, les ménages, et les banques font faillite, cette monnaie numérique ne meurt pas. Elle reste sur notre compte de banque centrale et peut être dépensée à tout moment. Aujourd'hui, la monnaie est détruite quand elle est remboursée. Cette monnaie numérique, comme les pièces et les billets, ne meurt jamais !

Ainsi, en cas de crise systémique - comme nous avons pu le vivre lors des confinements liés à la crise sanitaire - cette monnaie numérique pourrait être injectée par la banque centrale directement sur les comptes des citoyens. C'est ce que certains appellent l'hélicoptère monétaire, et qui pourrait se transformer à terme en revenu universel. Il est plus à parier que les banques centrales utiliseront la monnaie numérique pour contrôler l'inflation. Aujourd'hui, les traités européens obligent la BCE à passer par les marchés de la dette pour injecter de la monnaie nouvellement créée. Avec l'euro numérique, la BCE profitera d'un canal direct aux citoyens et aux États.

De même, s'il faut baisser l'inflation et réduire la monnaie en circulation, la BCE pourrait utiliser le caractère programmable de cet euro numérique pour le faire « fondre », c'est-à-dire de réduire par une taxe le nombre d'unités monétaires présentes sur un compte qui est logé directement chez elle. Cette taxe est déjà discutée au sein de la BCE. Dans le projet de monnaie numérique de banque centrale, les citoyens seront taxés au-delà d'un certain seuil. Fabio Panetta, un haut responsable auprès de la BCE, évoque une taxation au-dessus de 3000 euros, pour pénaliser la thésaurisation.

Mais la raison de ce seuil autorisé peut être vue aussi comme un moyen de protéger les banques commerciales, pour éviter une fuite des dépôts vers les comptes de banque centrale. En effet, même si cet euro numérique a la même valeur qu'un euro émis par la Société Générale ou la BNP, qui serait assez fou pour ne pas convertir ses euros-dette - qui dépendent de la santé financière de nos banques - en cet euro numérique indépendant des banques commerciales ?

Les euros logés dans la banque centrale dépendent d'une institution qui ne peut pas faire faillite puisqu'elle émet sa propre devise. Alors que les euros logés dans les banques commerciales peuvent s'évaporer en cas de crise systémique. On voit bien que la taxe imposée par la BCE au-delà d'un certain seuil est censée rectifier cette faiblesse de la monnaie-dette vis-à-vis de la monnaie centrale. Les professionnels de la finance diraient que cette taxe permet d'éviter les conditions d'un arbitrage entre deux monnaies qui ne sont en rien équivalentes.

Pour résumer, cette monnaie numérique de banque centrale permet d'être plus indépendant de l'industrie du crédit et de la dette, qui est le monopole des banques commerciales et de la finance. Cette monnaie permet de se libérer du chantage au « too big to fail ». Les crises seront alors mieux amorties. Cette monnaie « libre de dettes » pourra aussi subventionner les citoyens et l'État sans les endetter, sans avoir non plus à passer par le canal des marchés financiers.

Les autres avantages et les limites de la monnaie numérique de banque centrale

L'avantage ou le désavantage de la monnaie numérique de banque centrale est la traçabilité et la transparence qu'elle offre. Les adeptes de l'argent noir, du crime, et de l'évasion fiscale, sont évidemment contre cette monnaie centralisée qui facilite leur traçabilité par les autorités compétentes. L'avantage pour l'État est de profiter de la transparence offerte pour optimiser les entrées fiscales. Le danger est qu'il abuse de ce pouvoir : sans intermédiaires entre le pouvoir centralisé et les citoyens, l'État est plus facilement en mesure de profiter de son pouvoir.

Les défenseurs des libertés individuelles voient dans cette transparence une grave atteinte. Payer en liquide reste un moyen de cacher à un pouvoir centralisé des informations sur les actes quotidiens de la vie. Si l'euro numérique remplace à terme le liquide, cela ne sera plus possible.

Une des limites les plus importantes de la monnaie centrale numérique est l'atteinte aux libertés fondamentale des citoyens. En ayant accès à son unique compte de banque centrale, le pouvoir centralisé peut couper à tout moment l'accès au compte ou le limiter drastiquement, de manière arbitraire, ou pour des raisons diverses et variées : crédit social sur le modèle chinois (vos libertés dépendent de vos bonnes actions en faveur de la société et de l'État), crédit écologique qui peut être amputé si votre empreinte carbone dépasse les limites, etc.

De même, en plus de ce flicage que pourrait permettre la monnaie numérique centralisée, cette dernière peut être programmée pour être dépensée selon des critères définis en amont, autorisant seulement l'achat de produits de première nécessité ou de fournitures scolaires dans le cas d'aides sociales.

Un autre danger de cette monnaie centrale numérique tient dans le fait que les décisions de sa création sont, comme aujourd'hui, entre les mains de banquiers centraux qui se disent indépendants, en théorie, des intérêts du pouvoir ou de ceux de la finance. Dans les faits, la création de la monnaie centrale dépend donc de décisions humaines qui peuvent être influencées par le pouvoir ou par des lobbys financiers puissants. Les citoyens n'ont aucun contrôle sur les politiques monétaires menées. Rien n'empêche donc que la création monétaire puisse déraper et ruiner la confiance en la monnaie.

Une monnaie centrale citoyenne ?

Pourtant, techniquement, il serait possible de mettre en place un protocole monétaire décidé démocratiquement, où la quantité de monnaie créée est décidée en amont, ainsi que le taux de la « fonte », et le seuil à partir duquel la monnaie est taxée pour éviter la thésaurisation. Tous ces paramètres devraient être en accord avec des objectifs de justice sociale et de croissance économique respectueuse des équilibres humains et écologiques. Ce protocole pourrait être rectifié ou amélioré de temps à autre selon les besoins.

Pour rendre ce système le plus démocratique possible, les nouveaux critères devraient être votés par les citoyens. Mais les banquiers centraux ne sont pas prêts à perdre leur pouvoir de création monétaire. Pour cette raison, des citoyens ont perdu tout espoir de récupérer ce pouvoir par la voie démocratique, et préfèrent opter pour des monnaies numériques reposant sur des protocoles monétaires décentralisés, comme le Bitcoin, ou dans une moindre mesure l'Ether.

La guerre des deux monnaies : cryptomonnaies privées contre monnaie numérique de banque centrale

Depuis la crise de 2008, les cryptomonnaies séduisent de plus en plus une frange de la population qui veut reprendre le contrôle sur le pouvoir monétaire. Comme toute révolution technologique, l'écosystème des cryptomonnaies attire vers lui toutes sortes de comportements spéculatifs. Cependant, il faut séparer la spéculation de la technologie, et c'est cette dernière qui attire notre attention ici.

La principale caractéristique d'une crypto telle que le Bitcoin est son caractère décentralisé. Pas de banque centrale, le nombre d'unités ne dépassera jamais 21 millions (à terme). Le protocole existe, et il est difficilement modifiable. En attendant que cette limite de 21 millions de Bitcoins soit atteinte (dans une centaine d'années), certaines unités sont créées pour récompenser ceux qui « minent », c'est-à-dire ceux qui sont garants de l'enregistrement des transactions dans un registre partagé, la blockchain.

Comme pour la révolution du train au XIXe siècle, ou la révolution Internet à la fin du XXe siècle, il existe aujourd'hui une multitude de protocoles monétaires décentralisés qui ont fleuri depuis que le Bitcoin a été mis en place à l'automne 2008, en plein milieu de la crise bancaire. Cependant, le Bitcoin a pris de l'avance sur les autres, tant sur le plan de la renommée et de la réputation qu'en termes de solidité du réseau grâce à la multitude de « mineurs » qui travaillent à l'enregistrement des transactions. Le Bitcoin compte surtout sur une communauté d'utilisateurs ultra-militants, les « maximalistes » qui se sont donné comme mission d'évangéliser monétairement leurs proches ou ceux qui fréquentent les réseaux sociaux.

Le point fort du Bitcoin est donc sa robustesse du point de vue technologique, l'effet de masse qui lui offre une solidité reposant sur un réseau informatisé solide, mais aussi son armée de « fanatiques » qui le vénère telles les tribus d'Israël avaient pu vénérer le veau d'or en l'absence de Moïse. Aucune monnaie ne peut s'imposer sans cette dimension de l'ordre de la foi. Cette confiance dans la monnaie peut être imposée de force par un tyran, ou par la loi lorsqu'on a affaire à une démocratie, ou par la puissance de la technologie dans le cas du Bitcoin.

Certes, le Bitcoin a ses limites, notamment en ce qui concerne la mise à jour du registre des transactions qui est fondée sur la « preuve de travail », qui selon ses détracteurs est trop lente et limitante, et gaspille en plus trop d'énergie. Son protocole est moins évolué que d'autres protocoles, comme celui d'Ethereum qui permet l'échange de contrats intelligents. Il n'en reste pas moins que le Bitcoin est un puissant protocole monétaire acéphale, dont on ne connait rien sur le ou les créateurs, le fameux Satoshi Nakamoto.

Une avancée ou un simple retour dans le passé monétaire ?

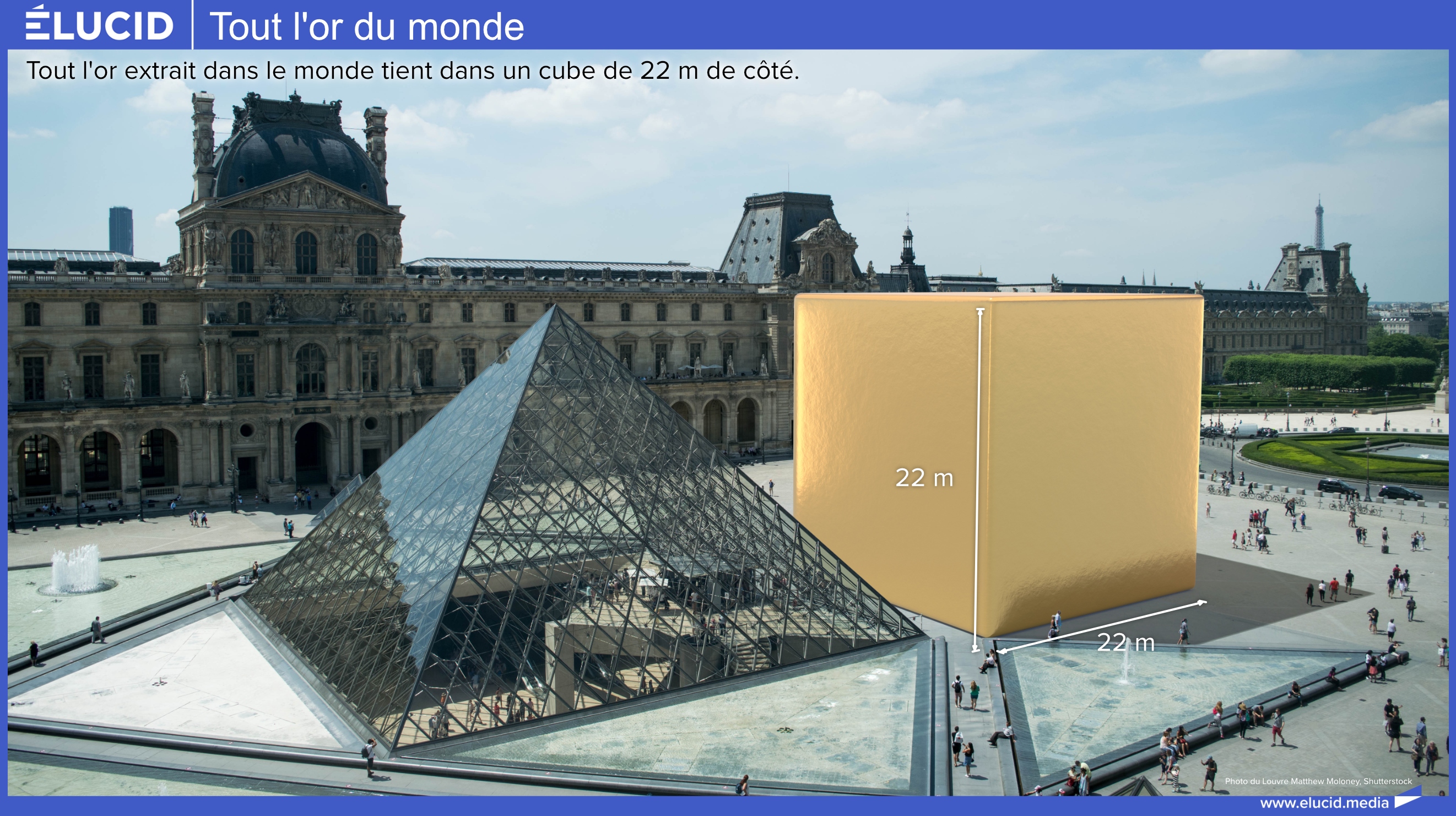

D'aucuns peuvent penser que le Bitcoin est une avancée technologique inédite dans l'histoire de la monnaie. Mais à y regarder de plus près, le Bitcoin est très proche, du point de vue des caractéristiques, de la monnaie-or. Il est en quantité limitée, 21 millions d'unités de Bitcoin à comparer au cube de 21 ou 22 mètres d'arête qui pourrait contenir tout l'or extrait sur Terre depuis la nuit des temps.

Le Bitcoin existe par lui-même une fois extrait, comme l'or. Les deux monnaies, le Bitcoin et l'or, sont donc libres de dettes, dans le sens où elles ne sont pas créées lors de l'octroi d'une dette comme c'est le cas aujourd'hui de la monnaie-dette que nous utilisons. Ainsi, si toutes les dettes du monde étaient remboursées, le nombre d'unités de Bitcoin ne bougerait pas, contrairement à la monnaie que nous utilisons aujourd'hui qui disparaitrait.

Si le Bitcoin venait à être utilisé, comme l'or le fut après les accords de Bretton Woods en 1944, c'est-à-dire dans le cadre des échanges de différences des balances commerciales entre les États, alors nous serions replongés dans une ère où la quantité de monnaie serait limitée, et où la croissance économique aurait des limites officielles.

Le Bitcoin comme monnaie internationale ?

Nous sommes pour le moment loin de l'adoption du Bitcoin comme monnaie d'échange entre les États. Pour cela, il faudrait que la guerre qui oppose le dollar (et son vassal l'euro) et le yuan (et son allié le rouble), tourne à l'avantage du bloc sino-russe. S'il fallait faire de la géopolitique fiction, il faudrait que les BRICS, principalement contrôlés par la Chine et la Russie, soient rejoints par de nouveaux États prêts à en découdre avec l'hégémonie du dollar. Si, par exemple, les pays de l'OPEP décidaient d'échanger leur pétrole contre du Bitcoin, alors le Bitcoin pourrait devenir hégémonique.

À cause de la taille de plus en plus conséquente des blocs à insérer dans le registre, la vitesse de transaction est relativement lente et le nombre de transactions en Bitcoin est limité à peu près à 10 par seconde. Un chiffre à comparer aux 25 000 transactions par seconde que permet le système de paiements électroniques actuel. Ces limites du Bitcoin sont trop contraignantes pour que cette cryptomonnaie puisse être utilisée dans les échanges quotidiens de tous les citoyens du monde.

Les « crypto-ingénieurs » cherchent depuis de nombreuses années une solution pour accélérer la vitesse de transaction et pour se libérer de la contrainte du nombre de transactions par seconde. Ils avancent depuis quelque temps l'idée d'un protocole secondaire (layer 2) qui est construit au-dessus du système de blockchain existant. Mais aucune solution trouvée jusqu'à là n'est optimale.

Le Bitcoin pourrait servir plutôt comme monnaie de compensation entre les États, ou dans les marchés des matières premières entre pays producteurs et les multinationales. Les limites citées plus haut ne sont plus contraignantes dans ce cas de figure. Le Bitcoin agirait alors comme l'or pouvait agir au XIXe et XXe siècle. De plus, le principal intérêt du Bitcoin par rapport à l'or est son caractère immatériel, pouvant être déplacé d'une banque centrale à une autre par un simple clic sur un clavier d'ordinateur.

Vers un Bretton Woods 2.0 ?

Même dans le cas où une monnaie décentralisée telle que le Bitcoin supplanterait la monnaie-dette, ou comblerait le vide laissé par la monnaie-dette en qui plus personne n'aurait confiance, nous reviendrons dans une configuration d'un passé pas si lointain, lorsque la « banking school » (monnaie-dette émise par les banques commerciales) faisait la guerre à la « currency principal » (monnaie-métal). Cette guerre monétaire, initiée au XIXe siècle, a mené à un compromis international à la sortie de la Deuxième Guerre mondiale, lorsque les États-Unis ont pu imposer au monde le dollar grâce à leur réserve d'or accumulée avec le temps dans leurs coffres (les États-Unis possédaient un tiers des réserves d'or des banques centrales en 1945).

La différence ici serait de taille. Qui est Satoshi Nakamoto, celui qui possèderait à lui seul entre 1 et 2 millions des unités de Bitcoin en circulation (entre 5 % et 10 % du total) ? Est-ce une personne encore en vie, une organisation, les services secrets d'un État ? Nul ne peut répondre à cette question avec certitude, si ce n'est en faisant parler son intuition.

L'autre défaut du Bitcoin est le fait que c'est une monnaie dure qui est facilement thésaurisable. Étant en quantité limitée et ne s'oxydant pas, le Bitcoin comme l'or favorisent l'oisiveté monétaire : quand ces monnaies sont adoptées, rien n'oblige les possédants à les dépenser ou à les investir dans le circuit économique, comme c'est le cas avec les monnaies-dette pour éviter l'érosion liée à l'inflation. Or, une monnaie thésaurisable finit au cours du temps par se concentrer sur quelques possédants, avant de tuer toute vigueur économique comme ce fut le cas pendant le Moyen-Age avec l'adoption de la monnaie-or.

Un système monétaire hybride

Rien n'empêche, dans l'état des choses, que nous nous dirigions vers un système monétaire à deux niveaux, avec l'utilisation des monnaies numériques de banques centrales au niveau des citoyens, et un protocole monétaire acéphale au niveau international. Les premiers serviraient aux échanges économiques au niveau des ménages, des entreprises, et de l'État (pour collecter les impôts et financer le budget). La monnaie internationale acéphale servirait comme devise de référence internationale, comme ce fut le cas avec l'or au XIXe et XXe siècle.

Le rôle des banques commerciales serait alors de faire circuler la monnaie centrale dans l'économie réelle, des agents qui veulent investir leurs unités pour faire fructifier leur épargne ou pour éviter la taxe de la banque centrale au-delà du seuil autorisé évoqué plus haut. Les banques commerciales ne créeraient plus la monnaie, mais la feraient circuler tout simplement. Elles ne prendraient plus des intérêts, mais des frais qui rémunéreraient leur intermédiation entre les agents économiques. Le risque systémique ne serait alors plus porté par les banques commerciales, donc in fine par l'État et les citoyens, mais par les investisseurs qui prennent à la fois le risque et les profits la plupart du temps, et les pertes quand il y en a.

Nul ne serait obligé d'investir son épargne dans des activités à risque. Il suffirait de garder son épargne sur son compte auprès de la banque centrale, quitte à payer une taxe sur le solde dépassant le seuil autorisé (la fameuse fonte). Pour que ce système soit juste, il faudrait que le fruit de cette taxe serve aux dépenses de l'État dans le cadre de son action sociale. L'excès d'épargne ne serait plus pénalisé par l'inflation qui est un impôt caché payé par les pauvres et les travailleurs, mais pénalisé par une taxe qui reviendrait aux plus démunis.

Pour que le système soit encore plus équilibré, la création monétaire ne doit surtout pas générer de l'inflation pour éviter toute double peine à ceux qui mettent leur épargne dans leur compte de banque centrale pour éviter tout risque. Pour cela, la monnaie de banque centrale doit avoir une croissance modérée, en rapport avec une croissance soutenable pour l'humain et la planète.

Enfin, il ne resterait plus qu'à décider à qui reviendrait la monnaie créée annuellement par la banque centrale. Cette monnaie pourrait être distribuée équitablement entre tous les citoyens (idée de dividende social). Mais il serait encore plus intelligent de distribuer cette création monétaire à l'État avec un objectif double : libérer l'État des marchés financiers, et libérer les classes moyennes d'une part du poids de l'impôt. Étant donné que la charge de la dette représente, en 2022, presque 2 % du PIB, que le déficit budgétaire avoisine 3 % du PIB, et que la masse monétaire est du même ordre de grandeur que le PIB, décidons une bonne fois pour toutes d'octroyer annuellement à l'État 3 % de la masse monétaire grâce à une création ex nihilo (à partir de rien).

Pour que cette monnaie soit encore plus citoyenne, on pourrait imaginer un protocole qui permettrait à chaque citoyen de mettre à disposition un pourcentage de ses ressources informatiques pour valider les transactions. En somme, chaque citoyen « minerait » passivement la monnaie, et serait un garant de la décentralisation partielle de celle-ci.

Au niveau international, un protocole monétaire acéphale et dont la quantité de monnaie ne croit pas (tel le Bitcoin) finirait tôt ou tard par être concentré sur une puissance, comme ce fut le cas à la fin de la Deuxième Guerre mondiale avec les États-Unis. Nous serions alors amenés à subir un nouveau Bretton Woods 2.0, avec tous les abus de confiance monétaires que cela comprend.

Il reste à penser à une sorte de fonte sur cette monnaie internationale acéphale, dont le fruit serait distribué équitablement entre les citoyens du monde, monnaie que chaque citoyen pourrait décider d'échanger avec son État contre l'équivalent de la monnaie numérique de banque centrale locale.

Utopie ou réalité ?

Après la crise de 2008, qui aurait pu penser que les banques centrales allaient créer autant de monnaie (multiplication par 7 de leurs bilans) en un peu plus d'une décennie ? Si un économiste de l'époque l'avait prédit, on l'aurait sûrement traité de fou, ou de peu sérieux. Aujourd'hui, le système-dette est au bord de l'effondrement. Et c'est lorsque l'humanité est face au mur qu'une idée jugée d'abord utopique finit par s'imposer d'elle-même face à la gravité des événements.

Plus rien n'empêche la mise en place d'une monnaie centrale numérique citoyenne, au service de la justice, dans le respect de la dignité humaine et des équilibres écologiques. Pour cela, il faut une poignée d'hommes et de femmes qui comprennent les enjeux monétaires, et qui aient le courage d'imposer grâce aux outils démocratiques et technologiques le retour sous le giron citoyen du pouvoir de création monétaire !

Si nous laissons les geeks prendre le contrôle du monde avec leurs monnaies non étatiques, ou si nous laissons les banquiers centraux continuer de décider seuls des règles monétaires, il est probable que nous ayons à subir dans un futur proche des moments douloureux tant du point de vue social qu'écologique.